摘要:中美两国猪肉产业资源禀赋和生产率存在显著差异,双边猪肉贸易不平衡,贸易互补性和贸易潜力有待提升。笔者计算了中美两国鲜冷冻猪肉、冻猪肝和猪杂碎、加工猪肉的贸易结合度指数、显示性比较优势指数及贸易互补性指数。在“美国出口,中国进口”贸易模式下两国鲜冷冻猪肉、冻猪肝和猪杂碎两类产品具有较高的贸易互补性,加工猪肉贸易互补性指数偏低。在“中国出口,美国进口”贸易模式下两国鲜冷冻猪肉、冻猪肝和猪杂碎贸易互补性低,加工猪肉贸易互补性则较高。中国应鼓励猪肉企业扩大对美国直接投资,不断增加对美国加工猪肉制品的出口,适当增加从美国市场鲜冷冻猪肉、冻猪肝和猪杂碎的进口量,提高双边猪肉贸易的互补水平。

关键词:中美;猪肉贸易;贸易结合度指数;显示性比较优势指数;贸易互补性指数

1 引言

由于各国在要素禀赋、比较优势、规模经济、企业经营管理水平等方面存在差异,所以才有了贸易的可能性和必要性。贸易互补性表示贸易伙伴国在商品上互补余缺,资源上交互使用,通过国际贸易和跨国投资方式提高两国同一产业生产规模,增加消费者福利水平。中国是世界上猪肉生产和消费大国,美国则是中国主要猪肉进口来源国之一。随着中国人均可支配收入的增加,国内消费者对美国品质猪肉的需求量与日俱增。美国也把中国视为其主要出口目标市场之一,通过政府谈判和肉类协会贸易促进等手段努力增加对中国的猪肉出口。2002—2016年,美国对中国的猪肉出口额从9400万美元增加到13.46亿美元。中美双边猪肉贸易不平衡,中国对美国猪肉出口额小。中国对美国猪肉出口额在2012年达到历史最高点,为67.77万美元,仅占当年美国对中国猪肉出口额的0.063%。2016年中国从美国进口猪肉65.5万t,占国内猪肉产量的1.24%,是中国对美国猪肉出口量的27.76倍。中美两国在猪肉产业发展比较优势和要素禀赋优势方面存在明显差异,理应表现出较强的猪肉产业互补性。然而,长期以来中美两国猪肉贸易不平衡,贸易量波动幅度大,并没有体现出较强的互补性特征。

生产分工是全球化经济的主要表征。中美两国在世界经济中占有重要地位,两国之间贸易更多地呈现贸易互补,而不是出口竞争关系(Athukorala和Yamashita,2009)。中美两国存在显著的、稳定的、持久的贸易互补性。虽然中美贸易之间的互补性大于竞争性,但是中美之间的摩擦并未因互补性而减少。美国对中国贸易迅速发展、贸易逆差连年增加主要源自于中美贸易的互补性强于竞争性。杨丹和张宝仁计算了中美贸易结合度指数、显示性比较优势指数和贸易互补性指数,发现中美双边贸易关系紧密,互补性明显。张彬运用改良的贸易互补性指数,分析中美贸易互补性变化的原因。中国在劳动密集型产品上具有比较优势,仅以纺织部门的贸易情况说明中美贸易互补性是片面的。中美两国农产品贸易也具有很强的互补性,而且双边农产品贸易互补性在持续增强。中美两国水产品的贸易互补性高于肉类贸易互补性。中美两国在农业贸易上有良好的互补性,美国在猪肉的生产和出口方面具有领先优势。

综上所述,现有文献主要集中在中美整体或农业贸易互补性领域的研究,较少涉及中美双边猪肉贸易互补性议题。本文在前人研究的基础上,借鉴产业内贸易理论、贸易互补性及合作潜力相关理论,利用UN Comtrade数据库数据,首次计算基于不同角度的中美两国猪肉贸易互补性指数,揭示出两国猪肉产业贸易互补性变化的动态特点,并探索提升双边猪肉贸易互补性的途径。

2 中美猪肉贸易互补性研究

按照《商品名称及编码协调制度的国际公约》(简称HS编码)分类,本文所涉及的猪肉产品包括:HS编码第2章鲜冷冻猪肉、冻猪肝和猪杂碎、干或熏或盐制猪肉,第16章制作或保藏猪肉。具体来说,HS6位编码的猪肉产品包括3个类型:①鲜冷冻猪肉(020311、020312、020319、020321、020322、020329);② 冻猪肝和猪杂碎(020630、020641、020649、021011、021012、021019);③加工猪肉(160241、160242、160249)。

2.1 中美猪肉贸易结合度指数

贸易结合度指数(TCD)综合考虑了双边贸易对出口国和进口国的重要性。如果双边贸易对双方都重要,两国的贸易互补性就高。贸易结合度指数具有方向性,基于不同出口国和进口国计算的贸易结合度指数不一样。贸易结合度指数指一国对某一贸易伙伴的出口额占该国出口总额的比重与该贸易伙伴进口额占世界进口总额的比重之比。

TCDab=(Xab/XA)/(Mb/Mw) (1)

式中,Xab/Xa表示a国对b国出口额占a国出口总额的比重,Mb/Mw表示b国进口额占世界进口总额的比重。TCDab>1表明a国对b国依赖程度高,反之亦然。只有TCDab和TCDba的值都较高时才能说明两国贸易互补性较强。

2002—2016年,中美猪肉贸易结合度指数如图1所示。

图1 2002—2016年中美猪肉贸易结合度指数

资料来源:根据UN Comtrade数据库数据计算而得。图2至图3同。

2.1.1 美国猪肉产业十分依赖中国猪肉消费市场

2002—2016年,美国对中国猪肉贸易结合度指数都大于1,说明中国消费市场对美国猪肉产业十分重要。美国对中国猪肉贸易结合度指数受两方面因素的影响:一是美国对中国猪肉出口额占美国当年对所有国家猪肉出口额的比重。二是中国当年猪肉进口额占世界猪肉进口额的比重。2002—2006年,美国对中国猪肉贸易结合度指数呈现下降趋势,原因在于美国对中国的猪肉出口量持续降低。2006年中国暴发了猪蓝耳病疫情,国内猪肉价格大幅上涨。2007和2008年中国自美国的猪肉进口额分别增长214%和190%,提升了美国对中国的猪肉贸易结合度指数。2009年4月美国暴发了甲型H1N1流感,中国大幅减少从美国进口的猪肉数量,丹麦取代美国成为中国第一大猪肉进口来源国,导致美国对中国猪肉贸易结合度指数下降。2011年,中国国内猪肉市场供不应求,价格上涨,对美国猪肉的进口量迅猛增加,猪肉进口额比2010年扩大了5.23倍。2012年之后,中国从欧盟进口的猪肉数量增加,从美国进口猪肉数量逐年减少,美国对中国的猪肉贸易结合度指数也在降低。2011—2014年和2016年,美国都是中国猪肉进口第一大来源国。虽然美国对中国猪肉的贸易结合度指数整体上呈现下降趋势,但是美国猪肉产业依赖中国猪肉消费市场的基本情形没有变化。

2.1.2 中国猪肉产业不依赖美国猪肉消费市场

2002—2016年,中国对美国猪肉贸易结合度指数远远小于1,说明中国对美国猪肉消费市场的依赖程度低。中国对美国猪肉出口量少,2009—2011年甚至是连续3年零出口。2012年中国对美国的猪肉出口额达到66.77万美元的最高值,但是仅占中国所有猪肉产品出口额的0.088%,中国对美国的猪肉贸易结合度指数仅为0.0268。中国猪肉出口市场主要是吉尔吉斯坦等国家及中国香港、澳门等地区,并不依赖美国市场。

中美两国之间的猪肉贸易结合度指数不一致表明,中国是美国主要的出口目标市场,但是美国不是中国的猪肉出口目标市场。2016年美国向中国出口13.45亿美元猪肉产品,占美国猪肉出口总额的23.36%,美国对中国猪肉市场贸易依赖度很高。中国对美国猪肉,尤其是加工猪肉,出口具有很大的提升空间。

2.2 中美猪肉贸易显示性比较优势指数

自由贸易环境下决定各国生产分工地位和贸易模式的主要原因是比较优势的差异,比较优势是贸易双方交易产生的重要基础。本文采用Balassa提出的显示性比较优势指数(RCA)来计算中美两国猪肉贸易比较优势。一般来说,国家间产品显示性比较优势差别越大,贸易互补性也应该越大。值得注意的是,不能仅仅凭借一国的显示性比较优势指数来判断双边贸易互补性,必须将贸易伙伴国的显示性比较劣势考虑进来。对于同一种商品,如果双边贸易中出口国具有较大的显示性比较优势,进口国具有较大的显示性比较劣势,则双边贸易互补性较强。RCArik表示i国在k类商品上的显示性比较优势指数:

RCArik=(Xik/Xi)/(Wk/W) (2)

式中,Xik表示i国k类商品的出口额,Xi表示i国所有商品的出口额,Wk表示k类商品的世界出口额,W表示所有商品的世界出口总额。RCAxik越大说明i国在k类商品的出口上具有越大的比较优势。若0.8<RCAxik<1.25,则i国k类商品具有较为平均的竞争优势;1.25<RCAxik<2.5,则i国k类商品具有较强的竞争优势;若RCAxik>2.5,则i国k类商品具有很强的竞争优势。

RCAmjk表示j国在k类商品上的显示性比较劣势指数:

RCAmjk=(Mjk/Mj)/(Wk/W) (3)

式中,Mjk表示j国k类商品的进口额,Mj表示j国所有商品的进口额。RCAmjk越大说明j国在k类商品的进口上具有越大的比较劣势。

2.2.1 中国只有加工猪肉贸易具有相对显示性比较优势(表1)

中国是猪肉类产品净进口国。以2016年为例,中国鲜冷冻猪肉进口额达到31.90亿美元,占所有猪肉进口额的比重为56.43%;冻猪肝和猪杂碎进口额为24.60亿美元,占比43.52%;加工猪肉进口额304万美元,占比0.05%。由于中国鲜冷冻猪肉、冻猪肝和猪杂碎贸易逆差,在这两种产品上的显示性比较劣势明显,并且呈现逐年加强的趋势。中国消费者饮食习惯造成冻猪肝和猪杂碎显示性比较劣势指数远远大于鲜冷冻猪肉。中国消费者偏好猪内脏、猪下水等产品,国内市场难以满足此类消费需求,需要从国际市场大量进口冻猪肝和猪杂碎。中国加工猪肉贸易具有相对显示性比较优势,说明在该类产品国际市场上具备一定的竞争力。中国加工猪肉具有种类多样、实用方便等特点,安全卫生、口味独特、方便运输,可以满足世界其他国家消费者的需求,具有较高的显示性比较优势。不过,由于每年加工猪肉出口额占所有产品出口额的比重逐年降低,中国加工猪肉显示性比较优势指数整体上也呈现下降趋势。

表1 2002—2016年中国猪肉产品显性比较优势指数和显性比较劣势指数

| 年份 | 鲜冷冻猪肉 | 冻猪肝和猪杂碎 | 加工猪肉 | |||

| 显性比较优势 | 显性比较劣势 | 显性比较优势 | 显性比较劣势 | 显性比较优势 | 显性比较劣势 | |

| 2002 | 0.379 8 | 0.163 4 | 0.004 5 | 1.438 8 | 0.849 1 | 0.001 1 |

| 2003 | 0.368 9 | 0.132 3 | 0.000 9 | 2.385 7 | 0.766 2 | 0.000 7 |

| 2004 | 0.436 6 | 0.054 7 | 0.002 2 | 2.591 5 | 0.921 3 | 0.000 4 |

| 2005 | 0.298 2 | 0.024 4 | 0.003 2 | 1.830 2 | 0.933 9 | 0.000 7 |

| 2006 | 0.252 8 | 0.016 4 | 0.004 9 | 1.604 5 | 0.862 3 | 0.000 9 |

| 2007 | 0.149 2 | 0.082 8 | 0.000 2 | 3.066 9 | 0.704 6 | 0.001 2 |

| 2008 | 0.112 4 | 0.269 6 | 0.000 1 | 2.641 6 | 0.501 0 | 0.002 5 |

| 2009 | 0.113 6 | 0.070 4 | 0.000 3 | 1.698 5 | 0.528 7 | 0.002 2 |

| 2010 | 0.126 8 | 0.090 2 | 0.000 5 | 2.961 8 | 0.545 3 | 0.004 2 |

| 2011 | 0.102 7 | 0.290 8 | 0.000 3 | 3.629 4 | 0.559 0 | 0.005 7 |

| 2012 | 0.084 8 | 0.318 0 | 0.001 9 | 3.693 4 | 0.616 2 | 0.007 1 |

| 2013 | 0.088 1 | 0.339 1 | 0.025 9 | 3.806 2 | 0.524 7 | 0.010 3 |

| 2014 | 0.106 1 | 0.315 0 | 0.000 3 | 3.321 3 | 0.517 3 | 0.006 3 |

| 2015 | 0.089 4 | 0.546 5 | 0.002 0 | 3.689 9 | 0.461 8 | 0.009 6 |

| 2016 | 0.066 9 | 1.123 3 | 0.002 3 | 8.251 1 | 0.475 9 | 0.010 3 |

资料来源:UN Comtrade数据库数据计算得到。表2 同

2.2.2 美国所有猪肉贸易都具有显示性比较优势(表2)

美国是世界上主要猪肉出口国。2010—2014年美国猪肉产品出口量世界排名第一位。2016年美国鲜冷冻猪肉出口量占世界出口量的比重为17.0%,冻猪肝和猪杂碎出口量占世界出口量的比重为29.5%,加工猪肉出口量占世界出口量的比重为13.3%。2016年美国出口的猪肉产品中,鲜冷冻猪肉占比76.7%、冻猪肝和猪杂碎占比14.0%、加工猪肉占比9.3%。

2002—2012年,美国鲜冷冻猪肉出口逐年增长。2013年美国鲜冷冻猪肉出口量略有下降,2014年出口量恢复到2012年水平,2014年后出口量又略有下降。美国鲜冷冻猪肉产品的比较优势指数变化与出口额变化趋势相同。2002—2015年,美国年均冻猪肝和猪杂碎出口额占世界出口额的比重为16%左右。2016年美国冻猪肝和猪杂碎出口额世界占比上升到29.5%,显示性比较优势指数上升至最高点,为2.83。2002—2014年,美国加工猪肉出口变化过程类似于鲜冷冻猪肉,整体呈现上升趋势。

2016年美国加工猪肉显示性比较优势指数达到历史最高点,原因是美国加工猪肉出口额占世界出口额的比重上升。

2008年前美国猪肉进口额逐年降低。2008年后美国猪肉进口额上升,基本与2003年持平。美国3种猪肉产品的进口额和显示性比较劣势指数呈现U形变化特征。作为传统猪肉出口国,美国猪肉贸易显示性比较劣势不明显。

表2 2002—2016年美国猪肉产品显性比较优势指数和显性比较劣势指数

| 年份 | 鲜冷冻猪肉 | 冻猪肝和猪杂碎 | 加工猪肉 | |||

| 显性比较优势 | 显性比较劣势 | 显性比较优势 | 显性比较劣势 | 显性比较优势 | 显性比较劣势 | |

| 2002 | 1.008 0 | 0.358 1 | 1.294 1 | 0.064 8 | 0.542 2 | 0.517 0 |

| 2003 | 1.026 0 | 0.382 2 | 1.336 6 | 0.067 0 | 0.532 8 | 0.588 6 |

| 2004 | 1.154 8 | 0.367 9 | 1.964 9 | 0.057 0 | 0.626 6 | 0.547 7 |

| 2005 | 1.276 6 | 0.308 9 | 1.818 3 | 0.055 8 | 0.667 6 | 0.460 3 |

| 2006 | 1.309 0 | 0.278 9 | 1.678 3 | 0.048 8 | 0.685 0 | 0.408 2 |

| 2007 | 1.372 2 | 0.267 3 | 1.548 7 | 0.052 7 | 0.567 8 | 0.384 7 |

| 2008 | 1.700 5 | 0.205 2 | 1.978 0 | 0.045 0 | 0.632 7 | 0.344 8 |

| 2009 | 1.564 5 | 0.233 9 | 1.970 4 | 0.052 7 | 0.868 1 | 0.350 6 |

| 2010 | 1.664 1 | 0.282 9 | 1.967 6 | 0.054 8 | 1.106 7 | 0.358 0 |

| 2011 | 1.894 0 | 0.262 7 | 1.934 3 | 0.056 8 | 1.157 2 | 0.374 9 |

| 2012 | 1.844 8 | 0.256 2 | 1.980 7 | 0.053 1 | 1.104 3 | 0.348 0 |

| 2013 | 1.681 5 | 0.296 2 | 2.152 0 | 0.078 8 | 1.163 8 | 0.335 5 |

| 2014 | 1.768 9 | 0.356 1 | 2.030 4 | 0.080 4 | 1.197 6 | 0.334 4 |

| 2015 | 1.694 6 | 0.365 0 | 1.900 0 | 0.067 7 | 1.259 1 | 0.357 0 |

| 2016 | 1.626 8 | 0.330 6 | 2.828 7 | 0.066 0 | 1.281 2 | 0.379 5 |

2.2.3 中国各类猪肉产品显示性比较优势指数低于美国同类指数

2008年以前中国加工猪肉显示性比较优势指数高于美国,2008年以后则低于美国。中国猪肉产量大,产值高,但是猪肉出口目标市场主要集中在中国香港、澳门等地区及日本、朝鲜等邻近国家。美国是世界第三大猪肉生产国,猪肉出口目标市场广阔,出口量大,在国际猪肉市场上占有重要地位。2008年以后,美国猪肉出口世界占比上升,显示出更大的比较优势。美国无论是鲜冷冻猪肉、冻猪肝和猪杂碎还是加工猪肉,显示性比较优势指数都大于1,且高于同期中国同类产品,说明美国猪肉产,业具有较强的竞争优势。

2.3 中美猪肉贸易互补性指数

贸易互补性指数是由日本学者小岛清提出,后经Drysdale完善,逐步得到学界的应用。贸易互补性指数等于出口国某产品的显示性比较优势指数和进口国该产品的显示性比较劣势指数的乘积,计算公式为:

Cijk=RCAxikRCAmjk (4)

式中,Cijk表示i国与j国在k类商品上的贸易互补性指数。

式中,Cij表示i国与j国的综合贸易互补性指数,它是所有商品或部门商品的贸易互补性指数的加权平均值,加权系数是各类产品在世界贸易中的比重。当贸易互补性指数越大时,说明一国产品的出口与另一国产品的进口契合程度越高;反之,则两国之间的贸易互补性就越小。

一般而言,在中美两国猪肉贸易中,美国是猪肉出口国,中国是传统猪肉进口国。中美猪肉贸易发展可以分为4个阶段,阶段不同,双边猪肉贸易互补性也呈现不同的变化特征。

阶段一(2002—2006年):美国在2004年对中国猪肉出口额达到一个峰值,此时中美两国冻猪肝和猪杂碎的贸易互补性指数也达到一个峰值,为5.09。美国出口到中国的鲜冷冻猪肉数量逐年降低,故两国鲜冷冻猪肉的贸易互补性指数逐渐减小。

阶段二(2007—2009年):由于中国国内暴发生猪疫情,2006年国内猪肉市场供给小于需求,需要大量进口猪肉来弥补需求,因此,中国扩大了对美国猪肉产品的进口。2008年中国从美国进口猪肉总额为4.4亿美元。同年,两国鲜冷冻猪肉、冻猪肝和猪杂碎贸易互补性指数也达到一个新的峰值,分别为0.46和5.22。

阶段三(2010—2015年):2009年美国国内暴发猪流感,中国禁止从美国部分产区进口猪肉产品,两国猪肉贸易互补性指数也因此下降。2009年后中国从美国的猪肉进口量逐年上升,两国猪肉贸易互补性指数也随之上升。2011年由于国内猪肉价格上涨过快,中国增加了从美国的猪肉产品进口。中国鲜冷冻猪肉进口量达到历史最高点,中美鲜冷冻猪肉贸易互补性指数也升至0.55。同年,中国从美国进口了7.79亿美元的冻猪肝和猪杂碎,仅次于2016年的进口额水平,冻猪肝和猪杂碎贸易互补性指数也升至7.02。此后,虽然中国从美国进口的猪肉总额有所下降,但是由于两国猪肉贸易额世界占比较高,故猪肉贸易互补性指数仍维持在较高水平。

阶段四(2016年至今):由于中国加强了对生猪养殖的环境规制,国内能繁母猪存栏量降低,猪肉产品产量下降趋势显现。国内猪肉供给减少,导致2016年猪肉产品进口量激增。2016年,中国鲜冷冻猪肉进口额同比增长108%,冻猪肝和猪杂碎进口额同比增长228%。中美两国鲜冷冻猪肉、冻猪肝和猪杂碎贸易互补性指数也达到最高点,分别为1.83与23.34。

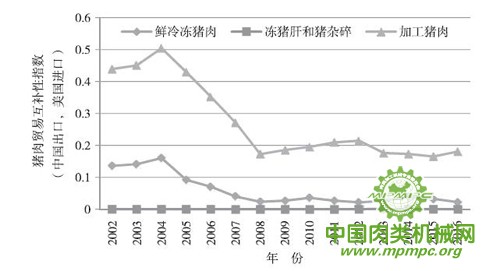

2.3.1 “美国出口,中国进口”贸易模式下两国猪肉贸易互补性高

图2反映了“美国出口,中国进口”贸易模式下两国猪肉贸易互补性指数。在该贸易模式中,两国鲜冷冻猪肉贸易互补性呈现逐年加强的趋势,由2002年的0.16一直持续增加到2016年的1.83,说明在鲜冷冻猪肉贸易方面“美国出口,中国进口”的贸易模式有所加强,贸易互补性也日益提高。在冻猪肝和猪杂碎贸易方面,两国体现出更高的贸易互补性,也呈现逐年增强的趋势。2016年中美双边冻猪肝和猪杂碎贸易互补性指数甚至达到23.34。美国大量出口的鲜冷冻猪肉、冻猪肝和猪杂碎正是中国所需要的,市场需求与产业结构差异决定了中美两国猪肉贸易较强的互补关系。与鲜冷冻猪肉、冻猪肝和猪杂碎不同,中美两国加工猪肉贸易互补性指数偏低。

图2 中美两国猪肉贸易互补性指数(美国出口,中国进口)

2.3.2 “中国出口,美国进口”贸易模式下两国猪肉贸易互补性低

“中国出口,美国进口”贸易模式下,中美两国在鲜冷冻猪肉、冻猪肝和猪杂碎贸易上体现出较低的互补性。不过,两国加工猪肉贸易互补性指数常年保持在0.16以上,体现出相对较高的贸易互补性。由于中国加工猪肉显示性比较优势逐年下降,故两国加工猪肉贸易互补性指数也呈现逐年下降的趋势(图3)。

3 中美两国猪肉贸易互补性基础

3.1 资源禀赋互补

与美国相比,中国水土资源禀赋并不充裕,完全可以适度进口美国的猪肉产品,尤其是鲜冷冻猪肉、冻猪肝和猪杂碎。从美国进口的鲜冷冻猪肉、冻猪肝和猪杂碎不仅可以扩大国内市场供给,满足国内消费需求,还可以起到间接进口美国水土资源,保障中国粮食安全的作用。

图3 中美两国猪肉贸易互补性指数(中国出口,美国进口)

3.2 消费偏好互补

美国消费者更偏好禽肉和牛羊肉,中国消费者更偏好猪肉。国内消费者喜食冻猪肝和猪杂碎,美国消费者则不喜欢。中国可以增加从美国的猪肉及其副产品的进口,扩大对美国的加工猪肉出口。

3.3 生产要素互补

美国猪肉产业规模化和机械化水平高,猪肉是属于技术和资本密集型产品。虽然中国生猪产业投资和生产规模逐年扩大,但是生猪养殖和猪肉生产在中国仍然属于劳动密集型产业。中国从美国适度进口价格相对较低的猪肉产品,可以优化生产要素的配置。

3.4 国内支持政策互补

美国为鼓励生猪产业发展和猪肉出口,制定了诸多补贴政策,如种植业补贴、猪肉生产企业收入保障补贴、自然灾害救济补贴、疾病控制补贴等政策。中国先后出台了生猪调出大县奖励、良种补贴、标准化养殖补贴、养殖保险补贴、生猪育种补贴等政策。美国猪肉产量大,国内需求较小,有能力出口品质猪肉,支持政策侧重出口促进。中国猪肉产量大,国内需求也大,支持政策侧重稳定猪肉生产能力,鼓励适度进口猪肉以满足国内消费者需求。

3.5 技术差异互补

美国育肥猪饲料转化率为2.7∶1,中国育肥猪饲料转化率为3:1。2016年美国能繁母猪断奶仔猪数(PSY)在25头以上(美国农业部,2017),中国畜牧业协会定点监测规模养殖场能繁母猪PSY低于23头。中国可适度进口美国优质种猪,降低中国国内生猪养殖和猪肉生产成本,引进和消化美国生猪养殖技术,提高中国猪肉产业全要素生产率。

3.6 产业链建设互补

美国政府较少干预猪肉产业,猪肉市场化程度较高。猪肉物流能实现全冷链运输,能保障较高的猪肉品质和安全。猪肉产业链各环节利益分配较为公平,专业化程度较高。中国猪肉产业发展仍然处于初级阶段。传统的农户散养模式仍是中国生猪养殖环节的主要生产方式,生猪产业横向整合难度较大。中国猪肉产业可以借鉴美国生产合同模式,提高生猪产业市场集中度,积极引导猪肉产业链利润的合理分配。

3.7 生态环境规制互补

在实践中,美国猪场通过农牧结合来防治养殖污染,在农场内部形成“饲草、饲料、肥料循环”的体系,合理利用废物以提高土壤的肥力,解决环境污染的问题。中国可以借鉴美国生猪产业污染防治的先进经验,合理规划猪场空间布局,尽量选择山区和荒地布局生猪产业。适度控制猪场规模,提高生猪粪便的利用率,加大对粪便的无害化处理和优质有机肥生产的补贴力度。

3.8 产业规划互补

美国生猪生产具有区域集中分布特点,艾奥瓦州、北卡罗来纳州、明尼苏达州、印第安纳州是美国主要生猪养殖地区,也是玉米产量较大的地区,生猪饲养与玉米种植带分布具有趋同性。中国《全国生猪生产发展规划(2016—2020年)》要求稳定生猪生产,优化南方水网地区生猪养殖区域布局,引导生猪产能向玉米主产区和环境容量大的地区转移。中国可以通过生猪产业发展规划,以我为主,充分利用国内猪肉消费的规模优势和美国猪肉产业的集聚优势,实现两国猪肉产业的有效衔接。

3.9 疫病防控互补

美国猪肉产业凭借先进的养猪防疫防治技术,基本解决了常见的猪病问题。中国可以借鉴美国实验室模式,政府部门与高校等科研机构共同管理猪病诊断机构,提高生猪疫病防控水平。

3.10 企业合作互补

美国猪肉企业多通过股权投资入股或收购中国猪肉企业,在中国成立子公司,或通过订单合同供应猪肉原料等方式,融入中国种猪、饲料、养殖及加工环节。美国华特希尔育种公司、斯达瑞吉公司、华多公司等企业出口种猪到中国。美国高盛集团、美国泰森食品公司通过购买企业股份、投资设厂、合资等方式参与中国猪肉加工产业竞争。中美猪肉企业加强合作,促进技术交流,实现优势互补和资源共享。

4 结论

美国对中国猪肉贸易结合度指数大于1,远远高于中国对美国的猪肉贸易结合度指数,说明美国猪肉产品更加依赖中国市场,中国猪肉产品则不依赖美国市场。中国加工猪肉具有较强的比较优势,冻猪肝和猪杂碎比较劣势明显;美国鲜冷冻猪肉、冻猪肝和猪杂碎均具有较强的比较优势,加工猪肉比较劣势则较为明显;在以“中国出口,美国进口”贸易模式下,中美两国加工猪肉贸易互补性较强;在以“中国进口,美国出口”贸易模式下,中美两国鲜冷冻猪肉贸易互补性逐年加强,冻猪肝和猪杂碎产品互补性最强。

中美两国猪肉产业互补性大于竞争性。中国可向美国出口加工猪肉等猪肉产品,鼓励中国企业到美国投资设厂,利用美国丰富的猪肉产业资源满足中国国内猪肉消费需求。美国可进一步扩大对中国鲜冷冻猪肉、冻猪肝和猪杂碎的产品出口,维护与巩固美国猪肉产品的比较优势地位。只要中美坚持猪肉自由贸易政策,双边猪肉产业互补合作仍然存在很大的发展空间。